Sommaire

- Qu’Est-Ce Que Le Pouvoir D’Achat D’Actions ?

- Pouvoir D’Achat D’Option

- Pouvoir D’Achat D’Option Pour Les Options Achetées À Une Jambe

- Pouvoir D’Achat D’Option Pour Les Spreads De Débit

- Pouvoir D’Achat D’Option Pour Les Spreads De Crédit

- Pouvoir D’Achat D’Option Pour Les Options Nues

- Conclusion

Les Options sont un type de dérivé, c’est-à-dire que leur valeur est liée à un autre actif sous-jacent.

En tant que dérivé, cela signifie qu’il existe de nombreuses façons différentes pour un trader de profiter de tout mouvement (ou de son absence) de l’actif sous-jacent.

Dans le cas des options, cela peut aller d’un revenu indirect, comme la perception de primes, à l’acquisition d’actifs lors de l’exercice d’un droit d’achat d’actions.

Couplé à la plupart des courtiers offrant des prêts sur marge (la possibilité de tirer parti de votre position), cela peut signifier que les coûts d’une position par rapport à l’exposition à l’actif peuvent être fortement orientés.

Au fur et à mesure que le prix d’une option sous-jacente change, cela influence le capital global de votre portefeuille et peut aider ou empêcher que vous soyez en mesure de faire des transactions futures.

C’est pourquoi il est important de comprendre quel est votre pouvoir d’achat afin que vous soyez clair sur votre situation financière et que vous puissiez structurer et gérer vos transactions de manière appropriée.

Qu’Est-Ce Que Le Pouvoir D’Achat D’Actions ?

En termes simples, votre pouvoir d’achat est le montant maximum d’argent (capital) dont vous disposez et que vous pouvez utiliser pour effectuer des transactions.

C’est pour cette raison que le pouvoir d’achat est parfois appelé excédent de fonds propres.

Le pouvoir d’achat peut être compliqué par le fait que de nombreux traders utilisent des prêts sur marge, ce qui a un impact sur vos calculs de pouvoir d’achat.

Par conséquent, le simple fait de regarder combien d’argent vous avez placé dans votre compte de courtage n’est souvent pas suffisant – vous devez également être clair sur le type de compte que vous utilisez.

Nous allons maintenant explorer certains des principaux comptes de courtage et leur influence sur le pouvoir d’achat.

Notez que toutes les sociétés de courtage ne sont pas identiques, alors utilisez ce qui suit comme guide général et assurez-vous de confirmer les détails auprès de la société de courtage de votre choix.

Accédez à 5 Livres d’options GRATUITS

Compte sans marge

Ces comptes n’utilisent aucune marge ni effet de levier, de sorte que votre pouvoir d’achat est simplement égal à la valeur de l’argent de votre compte.

Étant donné que toutes vos transactions sont à valeur monétaire, cela signifie que les gains et les pertes sont de 1:1.

À la suite de cette relation, vous ne pouvez jamais perdre plus que le montant d’argent que vous avez sur le compte.

Par exemple, disons que vous vouliez acheter 500 actions d’une action de 20 $.

Si vous deviez exécuter cette transaction, votre pouvoir d’achat sera réduit de 10 000 $ (500 x 20 $).

Les comptes de caisse traditionnels sont un exemple de compte sans marge.

Compte de retraite individuel

Un Compte de retraite individuel (IRA) fonctionne de la même manière qu’un compte sans marge, donc aucune marge ou effet de levier n’est utilisé.

Par conséquent, tout comme un compte sans marge, votre pouvoir d’achat est égal à votre trésorerie.

Compte avec marge

Un compte avec marge signifie que vous pouvez appliquer un effet de levier à vos positions.

Dans la plupart des comptes à marge standard, les traders bénéficient d’un effet de levier de 2:1.

Cela signifie que pour chaque 1 $ d’argent dans le compte, vous pouvez acheter 2 shares d’actions, doublant efficacement vos bénéfices, mais risquant également de doubler vos pertes.

À la suite du dernier exemple où nous avons acheté 500 actions d’une action de 20 $, cette fois, notre pouvoir d’achat ne serait réduit que de 5 000 $ au lieu de 10 000 because parce que nous utiliserions la marge pour acheter 2 actions pour chaque 20 $.

Autrement dit, si vous avez déposé 3 000 $ dans un compte à marge avec un effet de levier de 2: 1, vous auriez un pouvoir d’achat de 6 000 $.

Compte avec marge de portefeuille

Ce compte présente deux différences clés par rapport à un compte avec marge standard.

La première différence est le montant de l’effet de levier, ce compte ayant généralement un effet de levier d’environ 6:1.

La deuxième différence clé est la façon dont votre pouvoir d’achat est calculé.

Dans ce compte, votre pouvoir d’achat est influencé par la perte projetée la plus importante pour la journée sur l’ensemble de vos positions.

La volatilité aura également un impact sur le calcul de votre pouvoir d’achat.

En raison de l’effet de levier impliqué, le montant minimum de capital dont vous avez besoin pour obtenir une marge de portefeuille est d’environ 125 000 $, mais pour certains courtiers, il peut être plus élevé.

De plus, la liquidité nette doit être d’au moins 100 000 $ en tout temps.

Compte de Day Trading

Le compte final que nous explorerons est un compte de day trading.

Ceux-ci sont attribués lorsqu’un trader a été identifié comme un » trader de jour de modèle « .

Un « trader de jour de modèle » est une personne qui a effectué des transactions de quatre jours ou plus pendant cinq jours ouvrables tout en utilisant un compte sur marge.

Ceux-ci diffèrent légèrement d’un compte sur marge ordinaire en ce sens qu’ils sont tenus de conserver un minimum de 25 000 cash en espèces dans le compte, mais à part cela, ils fonctionnent de la même manière qu’un compte sur marge ordinaire.

Pouvoir d’achat des options

Selon le type d’options que vous utilisez pour construire une position, la façon dont leur pouvoir d’achat est calculé peut changer au fil du temps.

Si vous entrez dans une position à risque limité, votre pouvoir d’achat ne change jamais.

En effet, le niveau de risque est toujours connu et est identifié lors de la création du poste.

Des exemples de positions à risque limité sont l’achat d’une vente ou l’exécution d’un spread d’option.

Si vous entrez dans une position non couverte, votre pouvoir d’achat peut changer à mesure que le prix des facteurs de soutien change (par exemple, cours de l’action sous-jacente, primes, etc.).

Donc, si vous entrez dans une position non couverte, il est toujours judicieux de ne jamais utiliser tout le pouvoir d’achat de votre compte.

Sinon, si vous négociez ne serait-ce qu’un instant, votre société de courtage peut vous forcer à quitter la position alors que vous auriez peut-être voulu tenir bon.

Pouvoir d’achat d’options Pour les Options Achetées à une jambe

Contrairement aux actions, les options ne peuvent pas être achetées sur marge. Pour l’option achetée à une seule jambe, le pouvoir d’achat requis pour l’option est égal au coût de l’option plus les commissions et les frais éventuels.

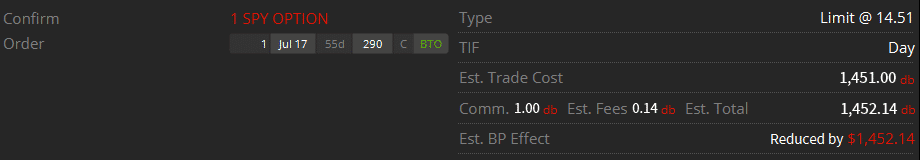

Jetons un coup d’œil à un exemple utilisant une option d’appel ESPION long.

En utilisant TastyWorks, le pouvoir d’achat est réduit du montant attendu.

Pouvoir d’achat des options Pour les Spreads de débit

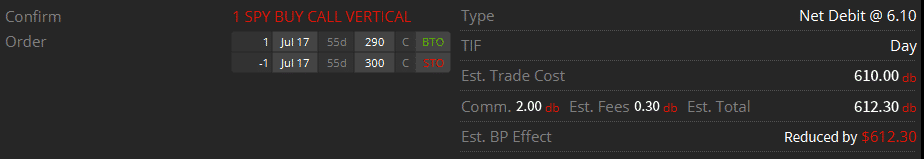

Jetons maintenant un coup d’œil aux spreads de débit. Au lieu de simplement acheter l’appel 290, nous le transformerons en un spread d’appel haussier en vendant l’appel 300.

Comme prévu, la réduction du pouvoir d’achat chez TastyWorks est le coût du spread plus les commissions et les frais.

Pouvoir d’achat des options Pour les Spreads de crédit

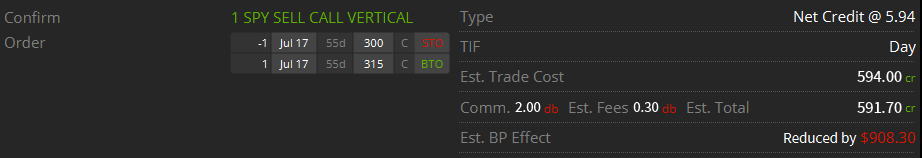

Examinons les spreads de crédit et voyons s’il y a un impact différent sur le pouvoir d’achat.

En regardant un spread d’appel d’ours ESPION de 300 à 315 juillet, nous pouvons voir que la réduction du pouvoir d’achat fonctionne selon une logique similaire et est réduite par la perte maximale possible plus les commissions et les frais.

La perte maximale pour cette transaction serait de 1500 $ à 594 = = 9069, donc le pouvoir d’achat est réduit de 9069 plus les 2,30 commissions de commissions et de frais.

Pouvoir d’achat d’options Pour les Options Nues

Jusqu’à présent, nous avons vu que le pouvoir d’achat est toujours réduit du montant maximum de la perte, mais qu’en est-il des options nues où le potentiel de perte est illimité?

Nous devons d’abord comprendre le concept de marge de maintenance brute et de marge nette.

La marge de maintenance brute est le montant que vous devez conserver dans votre compte de courtage.

La marge nette requise est la marge de maintenance brute moins la prime reçue.

Le calcul standard de la marge brute lors de la vente d’options nues est le suivant:

Marge de maintenance brute: (Cours de l’action x 20% – Distance OTM) x 100

Travaillons ensemble sur un autre exemple.

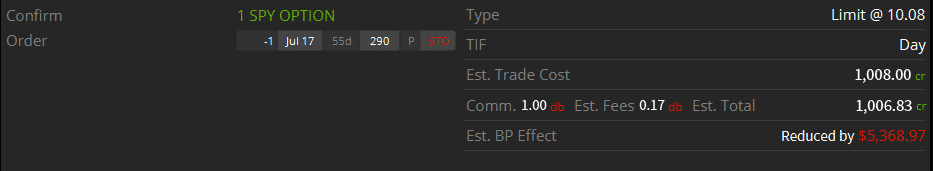

Si nous devions vendre cet ESPION nu 290 put, le calcul serait le suivant:

295,44 (cours de l’action) x 20% – 5,44 (distance OTM) x 100

Cela se traduit par 5 364,80 $ puis nous ajoutons 1,17 fees de frais pour arriver à 5 365 $.97 ce qui est à moins de 3 $ de ce que TastyWorks nous dit:

Ce pouvoir d’achat changera au fil du temps au fur et à mesure de la progression de la transaction en raison de l’élément clé du calcul (cours de l’action x 20%).

En utilisant l’exemple ci-dessus, si le commerce commence à aller contre nous et à ESPIONNER jusqu’à 292 $, voici à quoi ressemblerait la nouvelle exigence de marge:

292 x 20% – 2 = $5,640

C’est une augmentation de 271,03 $, de sorte que l’exigence de marge augmente à mesure que la position évolue contre vous et diminue lorsqu’elle va dans votre sens.

Quelque chose à garder à l’esprit lorsque vous négociez des options nues!

Le calcul fonctionne exactement de la même manière lors de la vente d’appels en passant.

Heureusement, nous n’avons jamais vraiment à calculer cela, nous pouvons simplement compter sur notre courtier qui fait ce calcul pour nous, mais au moins vous savez maintenant comment fonctionne le pouvoir d’achat des options!

Conclusion

Le pouvoir d’achat des options fait référence au montant maximum de capital dont vous disposez pour trader.

Avec de nombreux comptes ayant une forme d’effet de levier disponible, votre pouvoir d’achat peut être augmenté au-delà du montant réel d’argent que vous avez déposé auprès de votre courtier.

Lorsque vous négociez des options, il est important de déterminer si vous entrez dans des positions à risque limité ou dans des positions non couvertes, car ce dernier signifie que le pouvoir d’achat peut changer avec le temps.

Commerce sûr!

Gav.

Avertissement: Les informations ci-dessus sont uniquement à des fins éducatives et ne doivent pas être traitées comme des conseils en investissement. La stratégie présentée ne conviendrait pas aux investisseurs qui ne connaissent pas les options négociées en bourse. Tous les lecteurs intéressés par cette stratégie devraient faire leurs propres recherches et demander conseil à un conseiller financier agréé.