reklamy:

w tym artykule omówimy zasady opodatkowania.

najważniejszym źródłem dochodów państwa jest podatek. Podatek jest obowiązkową płatnością dokonywaną przez osoby fizyczne i firmy na rzecz rządu na podstawie pewnych ugruntowanych zasad lub kryteriów, takich jak dochód uzyskany, własność nieruchomości, osiągnięte zyski kapitałowe lub wydatki poniesione (wydane pieniądze) na artykuły krajowe i importowane.

ponieważ wiele osób sprzeciwia się płaceniu podatków, opodatkowanie wiąże się z przymusem. Podatnicy są zobowiązani do dokonania określonych płatności, niezależnie od ich indywidualnych życzeń lub pragnień w danej sprawie. Z powodu tego przymusu pobieranie podatków może mieć bardzo znaczący wpływ na zachowania jednostek i funkcjonowanie gospodarki, co należy wziąć pod uwagę przy wyborze podatków, jeśli struktura podatkowa nie ma kolidować z osiąganiem celów gospodarczych społeczeństwa. Ponadto, jeśli cele społeczeństwa mają być realizowane, ciężar podatków musi być rozdzielony między różne osoby w sposób zgodny z tymi celami.

ogłoszenia:

żaden podatek nie jest idealny, ale podatki są nieuniknione, jeśli rząd ma uzyskać dochody, aby zapłacić za swoje wydatki. Rząd stara się zadowolić większość podatników, zapewniając, że podatki są sprawiedliwe i rozsądne.

głównym celem opodatkowania jest zwiększenie przychodów. Ale inne cele są również ważne w projektowaniu systemu podatkowego. Zasada opodatkowania może być wybrana tylko w kategoriach celów, które są akceptowane jako właściwe cele systemu gospodarczego.

we współczesnej gospodarce cztery takie cele mają duże znaczenie dla optymalnego dobrobytu gospodarczego:

(1) maksymalna swoboda wyboru, zgodna z dobrem innych

:

(2) optymalny standard życia pod względem dostępnych zasobów i technik oraz w świetle preferencji konsumenta i właściciela;

(3) optymalne tempo wzrostu gospodarczego; oraz

(4) podział dochodów zgodnie ze standardami sprawiedliwości obecnie akceptowanymi przez społeczeństwo.

w odniesieniu do tych celów ogólnie przyjęto trzy główne zasady lub pożądane cechy systemu podatkowego:

reklamy:

1. Skutki gospodarcze:

struktura podatkowa musi być ustalona w taki sposób, aby uniknąć ingerencji w osiągnięcie optymalnego.

2. Kapitał własny:

podział obciążeń podatkowych musi być zgodny ze schematem podziału dochodów uznawanym za optymalny przez konsensus opinii we współczesnym społeczeństwie.

3. Minimalne koszty windykacji i przestrzegania przepisów, zgodne ze skutecznym egzekwowaniem przepisów:

przepis wymaga, aby podatki były ustalane w taki sposób, aby zminimalizować rzeczywiste koszty windykacji, zarówno pod względem wymaganych zasobów, jak i bezpośrednich niedogodności dla podatników. W rzeczywistości różni pisarze sformułowali różne teorie, w różnym czasie, dotyczące sprawiedliwego podziału obciążeń podatkowych między ludzi.

zasady opodatkowania, czyli odpowiednie kryteria, jakie należy zastosować przy opracowywaniu i ocenie struktury podatkowej, zwróciły uwagę od czasów Adama Smitha.

Adam Smith opracował cztery słynne kanony opodatkowania:

(1) kapitał własny:

reklamy:

kwota płatna przez podatnika powinna być równa, przez co miał na myśli proporcjonalną do dochodu;

(2)

podatnik powinien wiedzieć na pewno ile będzie musiał zapłacić;

(3) wygoda:

ogłoszenia:

powinna być wygoda płatności;

(4) Gospodarka:

Podatki nie powinny być nakładane, jeśli ich koszt poboru jest nadmierny.

oto najważniejsze zasady opodatkowania:

reklamy:

1. Neutralność:

Prima facie, system podatkowy powinien być zaprojektowany tak, aby był neutralny, tzn. powinien w jak najmniejszym stopniu zakłócać siły rynkowe, chyba że istnieje uzasadniony powód, by było inaczej.

co do zasady ludzie nie lubią płacenia podatków. W rzeczywistości każdy podatek stanowi zachętę do zrobienia czegoś, aby go uniknąć. Ponieważ rząd jest pod przymusem pobierania podatków, nie jest możliwe zagwarantowanie całkowitej neutralności. System podatkowy musi zatem dążyć do osiągnięcia neutralności poprzez zminimalizowanie zakłóceń na rynku wynikających z opodatkowania.

2. Brak neutralności:

czasami konieczne staje się utrzymanie braku neutralności dla osiągnięcia pewnych celów społecznych. Cele te można osiągnąć poprzez wprowadzenie zachęt podatkowych. Oznacza to, że w niektórych przypadkach pożądane może być zakłócenie rynku prywatnego.

na przykład rząd może nałożyć podatek na działalność zanieczyszczającą, aby zniechęcić firmy do zanieczyszczania środowiska. Podobnie podatek od papierosów będzie służył dwojakiemu celowi: zwiększeniu dochodów i zniechęceniu do konsumpcji tego szkodliwego produktu. W obu przypadkach rynek jest zakłócony, ale w pożądany sposób.

ogłoszenia:

3. Kapitał własny:

Opodatkowanie wiąże się z przymusem. Dlatego ważne jest, aby system podatkowy był sprawiedliwy. Ze względu na słuszność zaproponowano, aby system podatkowy opierał się na zasadzie równości ofiar lub możliwości płacenia. Ta ostatnia jest określona przez (a) dochód lub majątek oraz (b) okoliczności osobiste.

Richard Musgrave argumentował, że podatki należy oceniać według dwóch głównych kryteriów: słuszności (czy podatek jest sprawiedliwy?) i efektywności (czy podatek nadmiernie koliduje z funkcjonowaniem gospodarki rynkowej?) Dziwi nas, że ekonomiści zajmowali się głównie tymi ostatnimi, podczas gdy publiczne dyskusje na temat propozycji podatkowych zawsze skupiają się na tych pierwszych.

możemy zatem zacząć od koncepcji sprawiedliwego opodatkowania:

(a) kapitał poziomy:

istnieją trzy odrębne pojęcia kapitału podatkowego. Pierwszym z nich jest horyzontalny kapitał własny. Horyzontalny kapitał własny to pojęcie, zgodnie z którym równo usytuowane osoby powinny być jednakowo opodatkowane. Dokładniej rzecz ujmując, osoby o równych dochodach powinny płacić identyczne kwoty w podatkach. Nie ma prawie żadnych kontrowersji na temat tej zasady. Ale bardzo trudno jest zastosować tę koncepcję w praktyce.

ogłoszenia:

rozważmy na przykład podatek dochodowy od osób fizycznych. Horyzontalny kapitał własny wymaga, aby dwie rodziny o tym samym dochodzie płaciły ten sam podatek. Ale co, jeśli jedna rodzina ma ośmioro dzieci, a druga nie? Albo, co jeśli jedna rodzina ma niezwykle wysokie koszty medyczne, podczas gdy druga nie ma (nawet jeśli dwie rodziny mają tę samą liczbę członków)?

b) wertykalny kapitał własny:

druga koncepcja sprawiedliwego opodatkowania wynika logicznie z pierwszej. Jeśli równi mają być traktowani równo, logicznie wynika z tego, że równi nie powinni być traktowani nierównomiernie. Ta zasada jest znana jako wertykalna równość. Koncepcja ta została przełożona na zasadę zdolności do płacenia, zgodnie z którą ci, którzy są najbardziej zdolni do płacenia, powinni płacić maksymalną kwotę podatków. Ogólnie rzecz biorąc, zasada sugeruje, że najbardziej sprawiedliwy podatek opiera się na zdolności finansowej do wspierania działań rządowych poprzez płatności podatkowe.

etyczna podstawa tej zasady opiera się na założeniu, że jedna Rupia płacona w podatkach przez bogatego człowieka stanowi mniej poświęcenia niż ten sam podatek od rupii płacony przez biednego człowieka i że sprawiedliwość wymaga równego poświęcenia zarówno przez bogatych, jak i biednych na rzecz rządu. Tak więc bogaty człowiek musi płacić więcej pieniędzy w podatkach niż biedny człowiek, aby każdy ponosił ten sam ciężar we wspieraniu usług świadczonych przez rząd.

tak więc horyzontalny kapitał sugeruje, że ludzie, którzy są równi, powinni płacić równe podatki: wertykalny kapitał własny sugeruje, że nie-równi powinni być traktowani nierównomiernie. W szczególności bogaci powinni płacić więcej podatków niż biedni, ponieważ bogactwo jest uważane za odpowiednią miarę zdolności do płacenia podatków.

zasada świadczenia:

reklamy:

z punktu widzenia konceptualnego i praktycznego prawie nie ma konfliktu między zasadami równości horyzontalnej i wertykalnej. Istnieje jednak trzecia zasada sprawiedliwego opodatkowania, która często może naruszać powszechnie przyjęte pojęcia wertykalnego kapitału.

zasada uznaje, że celem opodatkowania jest opłacanie usług rządowych. Jeśli podatki są nakładane zgodnie z zasadą korzyści, ludzie płacą podatki proporcjonalnie do korzyści, jakie otrzymują z wydatków rządowych.

dlatego ci, którzy czerpią maksymalne korzyści z usług rządowych, takich jak drogi, szpitale, szkoły publiczne i uczelnie, powinni płacić maksymalny podatek. Jeśli jednak przestrzega się zasady opodatkowania korzyści, rząd będzie musiał oszacować, ile korzystają różne osoby i grupy, i odpowiednio ustalić podatki.

zgodnie z zasadą opodatkowania korzyści ci, którzy czerpią korzyści z usług rządowych, powinni płacić podatki. Zasada korzyści stanowi, że ludzie powinni być opodatkowani proporcjonalnie do korzyści, jakie otrzymują z towarów i usług świadczonych przez rząd. Zasada ta opiera się na poczuciu, że należy płacić za to, co się dostaje.

jednym z jasnych przykładów jest podatek drogowy. Wpływy z podatków drogowych są zazwyczaj odkładane na utrzymanie i budowę dróg. Tak więc ci, którzy jeżdżą po drogach, płacą podatek. Ale jedno pytanie pozostaje bez odpowiedzi: czy ci, którzy korzystają z dróg, płacą podatek w przybliżeniu proporcjonalnie do kwoty, z której korzystają?

zasada prowadzi również do ekonomicznego rozwiązania kwestii, ile rząd powinien zapewnić i kto powinien za to płacić. Jednakże stosowanie zasady korzyści wiąże się z kilkoma trudnościami praktycznymi, które uniemożliwiają jej stosowanie w odniesieniu do wielu towarów i usług publicznych.

ogłoszenia:

gdy towar lub usługa dostarczana przez rząd ma wyłączną i konkurencyjną charakterystykę dobra prywatnego, korzyści można dość łatwo obliczyć, a użytkownicy mogą zostać odpowiednio obciążeni. Przykłady obejmują podatek drogowy, podatek od opłat drogowych i opłaty tranzytowe. Kiedy usługa świadczona publicznie nie jest konkurencyjna i niewyłączna (czyste dobro publiczne), zasada korzyści jest tylko pojęciem teoretycznym, ponieważ korzyści nie mogą być mierzone.

problemy:

w rzeczywistości konieczność różnych podatków sprawia, że opodatkowanie korzyści jest nieco niepraktyczne dla czystych dóbr publicznych. Po pierwsze, Sektor publiczny zapewnia liczne dobra publiczne, a koszt uzyskania wystarczającej ilości informacji, aby umożliwić nakładanie odpowiednio różnych podatków, może być bardzo wysoki.

ponadto większość indywidualnych podatników często odmawia ujawnienia swoich „prawdziwych” preferencji, ponieważ po dostarczeniu dobra „publicznego” nie można wykluczyć osób fizycznych z korzystania z korzyści, niezależnie od tego, czy płacą podatki, czy nie. Ta cecha dóbr publicznych nosi nazwę „wolni jeźdźcy”.

Załóżmy, że podatki są oparte na zgłoszonej przez siebie ocenie korzyści, jakie otrzymuje się z dobra. Zasadniczo opodatkowanie jest dobrowolne. Niektórzy podatnicy mogą twierdzić, że chcą niewiele lub nic z dobra publicznego (jak Droga, Park publiczny lub Most), o którym mowa.

mądrzy ludzie mogą nawet twierdzić, że są krzywdzeni przez dobro publiczne. Powinni więc otrzymywać dotacje od rządu. Gdy inni ludzie zgodzą się kupić część dobra publicznego, darmowi jeźdźcy będą mogli cieszyć się dobrem lub usługą.

jeśli większość ludzi chce cieszyć się dobrem lub usługą bezpłatnie (lub próbują „jeździć za darmo”), dobro publiczne może nie być w ogóle dostępne. Ogólnie rzecz biorąc, będzie on dostępny w ilościach mniejszych niż wystarczające. W wyniku niemożności ustalenia prawdziwych preferencji ludzi dla dóbr publicznych, zasada korzyści, choć interesująca analitycznie, jest rzadko stosowana w praktyce.

więc nie jest możliwe wdrożenie zasady w praktyce. Większość ludzi będzie czerpać korzyści z wydatków publicznych, ale niechętnie będzie płacić podatki. Aby przezwyciężyć ten problem, zaproponowano alternatywną zasadę, tj., zdolność do płacenia zasada.

ta zasada może być teraz omówiona:

zasada zdolności do płacenia:

jeśli celem rządu jest redystrybucja dochodów, powinien ustalić podatki zgodnie z zasadą zdolności do płacenia. Jednak trudno jest zmierzyć zdolność. Ogólnie rzecz biorąc, istnieją trzy miary zdolności: dochód, wydatki i mienie. Ale żaden nie jest pełny dowód.

1. Dochód:

mówi się, że dochód jest lepszą miarą zdolności niż bogactwo. Ale i tu napotykają się pewne trudności. Każda praca nie wiąże się z tym samym poświęceniem. Człowiek zarabiający Rs.500 przez trud i kłopoty nie będzie pozycją do płacenia podatków jako osoba zarabiająca taką samą kwotę bez żadnego wysiłku (z własności ojcowskiej) lub hazardu lub przez przypadek (loteria).

jeden z tych samych dochodów co drugi może mieć więcej osób pozostających na utrzymaniu i więcej odpowiedzialności, a tym samym niższą zdolność do płacenia. Co więcej, krańcowa użyteczność pieniądza różni się w zależności od człowieka. Jest wyższy dla człowieka o niższych dochodach i odwrotnie. Tak więc, w ostatecznej analizie, dochód nie jest dobrym testem zdolności.

2. Wydatki:

według Prof. N. Kaldor, wydatki są najlepszą możliwą miarą zdolności. Opowiadał się za podatkiem od wydatków, który był próbowany w Indiach przez jakiś czas, ale później wycofany. Biedny człowiek może wydać więcej, jeśli ma więcej osób na utrzymaniu i jeśli musi opiekować się starymi rodzicami. Tak więc jego wydatki mogą być wyższe niż jego kolega należący do tego samego przedziału dochodów. Ale jego wydatki nie odzwierciedlają jego prawdziwej zdolności do płacenia.

3. Własność:

posiadanie majątku lub własności jest odbiciem dobrego samopoczucia, ale w ograniczonym stopniu. Na przykład, jeśli dwie osoby mają taką samą ilość bogactwa, nie są równie zamożne. Można mieć pewne produktywne bogactwo jak budynek, który daje stały dochód. Inne mogą mieć nieproduktywne bogactwo (np. biżuterię) o tej samej wartości. Oczywiście ich zdolność do płacenia podatków będzie się znacznie różnić.

dwa podstawowe wskaźniki (miary) zdolności do płacenia, tj., dochody i bogactwo stanowią uzasadnienie dla progresywnych podatków osobistych. Jeśli podatki są nakładane na podstawie zasady zdolności do płacenia, wyższe podatki będą płacone przez osoby o większej zdolności do płacenia, mierzonej dochodem i / lub bogactwem.

miary zdolności różnią się w zależności od podatku. Na przykład w podatku dochodowym miarą zdolności jest dochód; w podatku majątkowym jest to wartość majątku (bogactwa).

problem praktyczny pojawia się, gdy próbujemy przełożyć ideę (lub pojęcie) na praktykę.

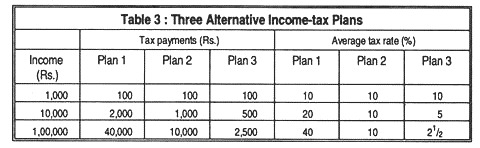

rozważmy trzy alternatywne plany podatku dochodowego wymienione w tabeli 3:

w ramach wszystkich trzech planów rodziny o wyższych dochodach płacą wyższe podatki dochodowe. Tak więc wszystkie te plany można powiedzieć, że działają na zasadzie zdolności do płacenia podatków. Jednak mają one różne konsekwencje dystrybucyjne.

Plan 1 to podatek progresywny: średnia stawka podatku jest wyższa dla bogatszych rodzin. Plan 2 to podatek proporcjonalny; każda rodzina płaci 10% swojego dochodu. Plan 3 jest dość regresywny: ponieważ płatności podatkowe rosną wolniej niż dochody, stawka podatkowa dla bogatszych rodzin jest niższa niż stawka dla biedniejszych rodzin.

wydaje się, że zgodnie z planem 3 łamana jest zasada „uczciwości”. Wydaje się jednak, że nowoczesny system progresywnego podatku dochodowego od osób fizycznych opiera się na pojęciu wertykalnego kapitału własnego. Inne rzeczy są równe, podatki progresywne są postrzegane jako „dobre” podatki w pewnym sensie etycznym, podczas gdy podatki regresywne są postrzegane jako-złe”. Na tej podstawie zwolennicy większej równości dochodów wspierają progresywne podatki dochodowe i sprzeciwiają się podatkom od sprzedaży.

progresywność opodatkowania nie jest jednak konieczna w przypadku wertykalnego kapitału własnego. Proporcjonalny system podatku dochodowego mógłby dobrze spełniać zasadę sprawiedliwości.

inne zasady (Opcjonalnie):

od czasu do czasu sugerowano również kilka innych zasad opodatkowania, takich jak:

zasada kosztu usługi:

zgodnie z tą zasadą podatek płacony przez osobę fizyczną powinien być równy kosztowi usług poniesionych przez rząd w świadczeniu mu usługi. Tak więc, jeśli rząd wydaje Rs 50 na świadczenie określonej usługi na rzecz A, powinien zapłacić podatek w wysokości Rs 50.

zasada ta może być stosowana w przypadku usług rządowych, takich jak Koleje, Usługi pocztowe itp. Zastosowanie tej zasady w podatkach wiąże się jednak z pewnymi trudnościami. Po pierwsze, kiedy rząd wydaje pieniądze dla ludzi na wolności, robi to w sposób ogólny.

tak więc koszt usług ponoszonych dla różnych osób nie może być osobno obliczony. Po drugie, stosowanie tej zasady wymaga od biednych płacenia podatków po wyższych stawkach niż bogaci, ponieważ rząd wydaje na ogół więcej dla biednych niż dla bogatych.

wreszcie, jeśli zasada ta zostanie zastosowana w przypadku posiadaczy emerytur, Ci ostatni będą musieli płacić podatki wyższe niż kwota emerytury, aby pokryć koszty administracyjne związane z przyznaniem takiej emerytury, ale byłoby to absurdalne.

zasada najmniejszej ofiary zbiorczej lub zasada minimalnej ofiary:

niektórzy pisarze interpretowali zasadę zdolności do płacenia w kategoriach równej ofiary i minimalnej ofiary. Zgodnie z tą zasadą podatki powinny być tak skonstruowane, aby spowodować jak najmniejsze rzeczywiste obciążenie lub jak najmniejsze poświęcenie dla wspólnoty.

według Pigou ciężar opodatkowania ma być rozłożony między ludzi w taki sposób, aby łączna ofiara Wspólnoty za płacenie podatków była jak najmniejsza, tzn. minimalna. Można to zrobić poprzez opodatkowanie tylko bogatych, ponieważ krańcowa użyteczność pieniędzy dla nich jest niższa niż dla biednych.

ale mogą pojawić się trudności w mierzeniu łącznej ofiary wspólnoty ze względu na trudności w Poznaniu właściwej użyteczności krańcowej pieniądza, co samo w sobie jest zjawiskiem subiektywnym (tylko zyski nadzwyczajne powinny być opodatkowane wysoką stawką, ponieważ wiążą się z najmniejszym poświęceniem).

wniosek:

w praktyce polityka rządu nie może być oparta wyłącznie na żadnej z powyższych zasad. Zasady te stanowią jedynie wytyczne dla rządu w kształtowaniu jego polityki podatkowej, która jest przygotowywana z uwzględnieniem różnych czynników, takich jak rentowność podatkowa, sprawiedliwość, skutki społeczne i gospodarcze oraz wymagania kraju.

w różnych okresach pewne zasady opodatkowania zostały zaproponowane na podstawie czterech podstawowych kanonów Smitha. Zgodnie z tzw. zasadą świadczenia kwota, jaką osoba powinna zapłacić w podatkach, powinna być powiązana ze świadczeniem, którego może oczekiwać w zamian.

ale ta zasada jest trudna do zastosowania w rzeczywistości, ponieważ zgodnie z tą zasadą niższe grupy dochodowe byłyby wezwane do płacenia większości. Podobna i równie niepraktyczna jest zasada kosztu usługi, zgodnie z którą obowiązek podatkowy osoby uzależniony byłby od kosztów usług publicznych, z których korzysta.