annonser:

i denna artikel kommer vi att diskutera om principerna för beskattning.

den viktigaste källan till statliga intäkter är skatt. En skatt är en obligatorisk betalning som görs av individer och företag till regeringen på grundval av vissa väletablerade regler eller kriterier som inkomster, egendomsägda, realisationsvinster eller utgifter (pengar) på inhemska och importerade artiklar.

eftersom många människor motsätter sig att betala skatt, innebär beskattning tvång. Skattebetalarna är skyldiga att göra vissa betalningar, oavsett deras individuella önskemål eller önskemål i frågan. På grund av detta tvång kan uppbörd av skatter ha mycket betydande effekter på individers beteende och ekonomins funktion, vilket måste beaktas vid val av skatter om skattestrukturen inte ska störa uppnåendet av samhällets ekonomiska mål. För att samhällets mål ska kunna förverkligas måste dessutom skattebördan fördelas mellan olika personer på ett sätt som är förenligt med dessa mål.

annonser:

ingen skatt är idealisk, men skatter är oundvikliga om regeringen ska få intäkter för att betala för sina utgifter. Regeringen försöker tillfredsställa de flesta skattebetalare genom att se till att skatterna är rättvisa och rimliga.

huvudmålet med beskattningen är att öka intäkterna. Men andra mål är också viktiga vid utformningen av ett skattesystem. Principen om beskattning kan endast väljas i termer av de mål som accepteras som lämpliga mål för det ekonomiska systemet.

i en modern ekonomi är fyra sådana mål av stor betydelse för optimal ekonomisk välfärd:

(1) maximal valfrihet, i överensstämmelse med andras välfärd

annonser:

(2) optimal levnadsstandard när det gäller tillgängliga resurser och tekniker och mot bakgrund av konsument-och faktorägarpreferenser;

(3) en optimal ekonomisk tillväxt; och

(4) en inkomstfördelning i enlighet med de normer för eget kapital som för närvarande accepteras av samhället.

när det gäller dessa mål har tre huvudprinciper eller önskvärda egenskaper hos skattesystemet blivit allmänt accepterade:

annonser:

1. Ekonomiska effekter:

skattestrukturen måste upprättas på ett sådant sätt att man undviker störningar i uppnåendet av det optimala.

2. Eget kapital:

fördelningen av skattebördan måste överensstämma med det mönster av inkomstfördelning som betraktas som det optimala genom samförstånd om åsikt i ett modernt samhälle.

3. Minimikostnader för insamling och efterlevnad, i överensstämmelse med effektiv verkställighet:

regeln kräver att skatter fastställs på ett sådant sätt att de verkliga kostnaderna för insamling minimeras, i termer av resurser som krävs som i termer av de direkta olägenheter som orsakas skattebetalarna. Faktum är att olika författare har formulerat de olika teorierna, vid olika tidpunkter, relaterade till rättvis fördelning av beskattningsbördan bland folket.

beskattningsprinciperna, det vill säga de lämpliga kriterierna som ska användas vid utveckling och utvärdering av skattestrukturen, har fått uppmärksamhet från Adam Smiths dagar.

Adam Smith utvecklade sina fyra berömda skattekanoner:

(1) Eget kapital:

annonser:

det belopp som betalas av skattebetalarna bör vara lika, med vilket han menade proportionell mot inkomst;

(2) Förmåga:

skattebetalaren borde säkert veta hur mycket han måste betala;

(3) bekvämlighet:

annonser:

det bör vara bekvämt att betala;

(4) Ekonomi:

skatter bör inte införas om deras kostnader för insamling är överdriven.

följande är de viktigaste principerna för beskattning:

annonser:

1. Neutralitet:

Prima facie, ett skattesystem bör utformas så att det är neutralt, det vill säga det bör störa marknadskrafterna så lite som möjligt, såvida det inte finns en god anledning till motsatsen.

som en allmän regel gillar människor inte skattebetalning. Faktum är att varje skatt ger ett incitament att göra något för att undvika det. Eftersom regeringen är tvungen att samla in skatter är det inte möjligt att garantera fullständig neutralitet. Skattesystemet måste därför försöka uppnå neutralitet genom att minimera den störning på marknaden som följer av beskattningen.

2. Icke-neutralitet:

ibland blir det viktigt att upprätthålla icke-neutralitet för att uppfylla vissa sociala mål. Dessa mål kan säkras genom att tillhandahålla skatteincitament. Detta innebär att det i vissa fall kan vara önskvärt att störa den privata marknaden.

regeringen kan till exempel införa skatt på förorenande aktiviteter för att avskräcka företag att förorena miljön. På samma sätt kommer en skatt på cigaretter att tjäna ett dubbelt syfte: att öka intäkterna och avskräcka konsumtionen av denna skadliga artikel. I båda fallen är marknaden störd men på ett önskvärt sätt.

annonser:

3. Eget kapital:

beskattning innebär tvång. Därför är det viktigt att skattesystemet är rättvist. På grundval av eget kapital har det föreslagits att ett skattesystem bör grundas på en princip om lika uppoffring eller betalningsförmåga. Den senare bestäms av (A) inkomst eller förmögenhet och (b) personliga omständigheter.

Richard Musgrave har hävdat att skatter ska bedömas på två huvudkriterier: eget kapital (är skatten rättvis?) och effektivitet (påverkar skatten otillbörligt marknadsekonomins funktionssätt?) Det kommer till oss en överraskning att ekonomer mest har varit intresserade av det senare, medan offentliga diskussioner om skatteförslag alltid fokuserar på det förra.

vi kan därför börja med begreppet rättvis beskattning:

(a) horisontellt eget kapital:

det finns tre distinkta begrepp för skattekapital. Den första är horisontell rättvisa. Horisontell rättvisa är tanken att lika belägna individer ska beskattas lika. Mer specifikt bör personer med lika inkomst betala identiska belopp i skatter. Det finns knappast någon kontrovers om denna princip. Men det är mycket svårt att tillämpa konceptet i praktiken.

annonser:

låt oss betrakta till exempel den personliga inkomstskatten. Horisontellt eget kapital kräver att två familjer i samma inkomst betalar samma skatt. Men vad händer om en familj har åtta barn och den andra har ingen? Eller, vad händer om en familj har ovanligt hög medicinsk kostnad, medan den andra inte har någon (även om två familjer har samma antal medlemmar)?

b) vertikalt eget kapital:

det andra begreppet rättvis beskattning följer logiskt från det första. Om jämlikar ska behandlas lika följer det logiskt att un-equals ska behandlas ojämnt. Detta bud är känt som vertikalt eget kapital. Detta koncept har översatts till principen om betalningsförmåga, enligt vilken de som mest kan betala ska betala det maximala beloppet av skatter. I stort sett föreslår principen att den rättvisaste skatten är en baserad på ens ekonomiska förmåga att stödja statliga aktiviteter genom skattebetalningar.

den etiska grunden för denna princip vilar på antagandet att en Rupie som betalas i skatt av en rik person representerar mindre offer än samma rupieskatt som betalas av en fattig man och att rättvisa kräver lika offer av både rika och fattiga till stöd för regeringen. Således måste en rik man betala mer pengar i skatt än en fattig man för att var och en ska bära samma börda när det gäller att stödja tjänster som tillhandahålls av regeringen.

således föreslår horisontellt eget kapital att personer som är lika bör betala lika skatter: vertikalt eget kapital tyder på att icke-lika bör behandlas ojämnt. Specifikt bör de rika betala mer skatt än de fattiga, eftersom rikedom anses vara ett lämpligt mått på ens förmåga att betala skatt.

Förmånsprincipen:

annonser:

ur konceptuella och praktiska synvinklar finns det knappast någon konflikt mellan principerna om horisontell och vertikal rättvisa. Men det finns en tredje princip om rättvis beskattning som ofta kan bryta mot allmänt accepterade begrepp om vertikal rättvisa.

principen erkänner att syftet med beskattningen är att betala för statliga tjänster. Om skatter tas ut enligt förmånsprincipen betalar människor skatt i proportion till de förmåner de får från offentliga utgifter.

därför bör de som får maximal nytta av statliga tjänster som vägar, sjukhus, offentliga skolor och högskolor betala maximal skatt. Om skatteförmånsprincipen följs kommer regeringen dock att behöva uppskatta hur mycket olika individer och grupper gynnas och fastställa skatter i enlighet därmed.

enligt förmånsprincipen för beskattning bör de som skördar fördelarna med statliga tjänster betala skatterna. Förmånsprincipen anser att människor ska beskattas i proportion till de förmåner de får från varor och tjänster som tillhandahålls av regeringen. Denna princip bygger på känslan av att man ska betala för vad man får.

ett tydligt exempel är vägskatt. Kvitton från vägskatter avsätts vanligtvis för underhåll och byggande av vägar. Således betalar de som kör på vägarna skatten. Men en fråga förblir obesvarad: betalar de som använder vägarna skatten ungefär i proportion till det belopp de använder dem?

principen leder också till en ekonomiskt effektiv lösning på frågorna om hur mycket regeringen ska tillhandahålla och vem som ska betala för det. Att använda förmånsprincipen har dock flera praktiska svårigheter som gör det omöjligt att tillämpa den för många offentligt levererade varor och tjänster.

annonser:

när en vara eller tjänst som tillhandahålls av regeringen har exklusiva och konkurrerande egenskaper hos en privat vara, kan förmåner beräknas ganska enkelt och användare kan debiteras i enlighet därmed. Exempel är vägskatt, vägskatt och transitavgifter. När en offentligt tillhandahållen tjänst är icke-rivaliserande och icke-exklusiv (ett rent allmänt gott) är förmånsprincipen bara ett teoretiskt begrepp eftersom fördelarna inte kan mätas.

problem:

faktum är att behovet av olika skatter i allmänhet gör förmånsbeskattningen något opraktisk för rena offentliga varor. För det första tillhandahåller den offentliga sektorn många offentliga varor, och kostnaden för att få tillräckligt med information för att tillåta att olika skatter tas ut på lämpligt sätt kan vara mycket hög.

dessutom vägrar de flesta enskilda skattebetalare ofta att avslöja sina ’sanna’ preferenser, eftersom individer inte kan uteslutas från att njuta av förmånerna om de betalar skatt eller inte när allmänheten väl har tillhandahållits. Denna egenskap hos offentliga varor går under namnet ’fria ryttare’.

låt oss anta att skatter baseras på en rapporterad bedömning av de fördelar man får från det goda. I huvudsak är beskattningen frivillig. Vissa skattebetalare kan hävda att de vill ha lite eller inget av det allmänna bästa (som en väg eller en offentlig park eller en bro) i fråga.

smarta människor kan till och med hävda att de skadas av allmänhetens bästa. Så de borde få subventioner från regeringen. När andra människor är överens om att köpa en del av det allmänna bästa, kan fria ryttare njuta av det goda eller tjänsten.

om de flesta människor vill njuta av det goda eller tjänsten utan kostnad (eller, de försöker ’snålskjuts’), det allmänna bästa kanske inte är tillgängliga alls. Generellt kommer det att finnas tillgängligt i mindre än tillräckliga kvantiteter. Som ett resultat av oförmågan att fastställa människors sanna preferenser för offentliga varor används förmånsprincipen, även om den är intressant analytiskt, sällan i praktiken.

så det är inte möjligt att genomföra principen i praktiken. De flesta människor kommer att dra nytta av de offentliga utgifterna men kommer att vara ovilliga att betala skatt. För att lösa detta problem har en alternativ princip föreslagits, nämligen., principen om betalningsförmåga.

denna princip kan nu diskuteras:

principen om betalningsförmåga:

om regeringens mål är att omfördela inkomst bör den fastställa skatter enligt principen om betalningsförmåga. Det är dock svårt att mäta förmåga. Det finns i allmänhet tre mått på förmåga: inkomst, utgifter och egendom. Men ingen är fullt bevis.

1. Inkomst:

Inkomst sägs vara ett bättre mått på förmåga än rikedom. Men här uppstår också vissa svårigheter. Allt arbete innebär inte samma uppoffring. En man tjänar Rs.500 genom slit och problem kommer inte att kunna betala skatt som en tjänar samma belopp utan någon ansträngning (från faderns egendom) eller spelande eller genom chans (lotteri).

en med samma inkomstnivå som en annan kan ha fler anhöriga och mer ansvar och därmed lägre betalningsförmåga. Dessutom skiljer sig marginalanvändningen av pengar från man till man. Det är högre för en man med lägre inkomst och vice versa. Så i den ultimata analysen är inkomst inte ett bra test av förmåga.

2. Utgifter:

enligt prof. N. Kaldor, utgifter är det bästa möjliga måttet på förmåga. Han förespråkade en utgiftsskatt som prövades i Indien någon gång men drogs tillbaka senare. En fattig man kan spendera mer om han har fler anhöriga och om han måste ta hand om sina gamla föräldrar. Så hans utgifter kan vara högre än hans kollega som tillhör samma inkomstklass. Men hans utgifter återspeglar inte hans verkliga betalningsförmåga.

3. Egendom:

innehav av rikedom eller egendom är en återspegling av välbefinnande, men i begränsad grad. Till exempel, om två personer har samma mängd rikedom, är de inte lika välbärgade. Man kan ha en viss produktiv rikedom som en byggnad som ger en stadig inkomst. En annan kan ha oproduktiv rikedom (dvs. smycken) av samma värde. Naturligtvis kommer deras förmåga att betala skatt att skilja sig mycket.

två grundläggande index (mått) av betalningsförmågan, nämligen., inkomst och rikedom ger en motivering för progressiva personliga skatter. Om skatter tas ut på grundval av principen om betalningsförmåga, kommer högre skatter att betalas av dem med större betalningsförmåga, mätt med inkomst och/eller förmögenhet.

måtten på förmåga skiljer sig från skatt till skatt. Till exempel i inkomstbeskattning är måttet på förmåga inkomst; i förmögenhetsbeskattning är det värdet på egendom (rikedom).

ett praktiskt problem uppstår när vi försöker översätta tanken (eller begreppet) till praktiken.

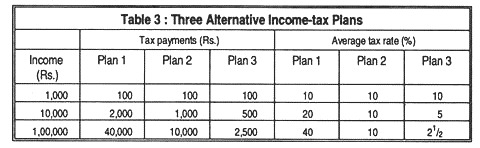

låt oss överväga de tre alternativa inkomstskatteplanerna som anges i tabellen 3:

under alla tre planerna betalar familjer med högre inkomster högre inkomstskatter. Så, alla dessa planer kan sägas vara fungera på principen om beskattning förmåga att betala. Ändå har de olika fördelningseffekter.

Plan 1 är en progressiv skatt: Den genomsnittliga skattesatsen är högre för rikare familjer. Plan 2 är en proportionell skatt; varje familj betalar 10% av sin inkomst. Plan 3 är ganska regressiv: eftersom skattebetalningarna stiger långsammare än inkomst är skattesatsen för rikare familjer lägre än för fattigare familjer.

det verkar som om principen om rättvisa bryts under plan 3. Det moderna systemet med progressiv personlig inkomstskatt verkar dock vara baserat på begreppet vertikalt eget kapital. Allt annat lika, progressiva skatter ses som ’ bra ’skatter i någon etisk mening medan regressiva skatter ses som-dåliga’. På dessa grunder förespråkar förespråkare för ökad jämlikhet av inkomststöd progressiva inkomstskatter och motsätter sig försäljningsskatter.

progressivitet i beskattningen är dock inte nödvändig för vertikalt eget kapital. Ett proportionellt inkomstskattesystem skulle mycket väl kunna uppfylla principen om eget kapital.

andra principer (tillval):

några andra beskattningsprinciper har också föreslagits från tid till annan, såsom följande:

principen om kostnad för tjänsten:

enligt denna princip bör den skatt som ska betalas av en individ vara lika med kostnaden för tjänster som staten ådrar sig för att tillhandahålla tjänsten till honom. Således, om regeringen spenderar Rs 50 för att tillhandahålla en viss tjänst till en, han bör betala en skatt på Rs 50.

principen kan tillämpas när det gäller statliga tjänster som järnvägar, posttjänster etc. Men tillämpningen av denna princip i beskattning innebär vissa svårigheter. För det första, när regeringen spenderar lite pengar för folket i stort, gör det på ett allmänt sätt.

så kostnaden för tjänster som uppstår för olika individer kan inte beräknas separat. För det andra kräver tillämpningen av denna princip att de fattiga betalar skatter till högre priser än de rika, eftersom regeringen i allmänhet spenderar mer för de fattiga än för de rika.

slutligen, om denna princip tillämpas när det gäller pensionsinnehavare, skulle den senare behöva betala skatt mer än pensionsbeloppet för att täcka de administrativa kostnaderna för att ge sådan pension, men detta skulle vara absurt.

principen om minst aggregerat offer eller minsta Offerprincip:

vissa författare tolkade principen om betalningsförmåga i termer av lika offer och minsta offer. Enligt denna princip bör skatter utformas så att de orsakar minsta möjliga verkliga börda eller minsta möjliga offer för samhället.

enligt Pigou ska beskattningsbördan fördelas mellan folket på ett sådant sätt att gemenskapens sammanlagda offer för att betala skatt ska vara minst, dvs. det minsta. Detta kan göras genom att bara beskatta de rika eftersom den marginella nyttan av pengar för dem är lägre än vad det är för de fattiga.

men svårigheter kan uppstå vid mätning av samhällets sammanlagda offer på grund av svårigheterna att känna till den korrekta marginalanvändningen av pengar, vilket i sig är ett subjektivt fenomen (endast oväntade vinster bör beskattas i hög takt eftersom de innebär minst offer).

slutsats:

i praktiken kan en regerings politik knappast baseras enbart på någon av ovanstående principer. Dessa principer anges endast som riktlinjer för regeringen i utformningen av sin skattepolitik som är beredd med hänsyn till olika överväganden som skatteavkastning, eget kapital, sociala och ekonomiska effekter och kraven i landet.

vid olika tidpunkter har vissa beskattningsprinciper föreslagits på grundval av Smiths fyra grundläggande kanoner. Enligt den så kallade förmånsprincipen bör det belopp som en person ska betala i skatt relateras till den förmån han kan förvänta sig att få i gengäld.

men denna princip är svår att tillämpa i verkligheten, eftersom lägre inkomstgrupper enligt denna princip skulle uppmanas att betala mest. Liknande och lika opraktiskt är principen om kostnad för tjänsten, enligt vilken en persons skatteskuld skulle baseras på kostnaden för de offentliga tjänster som han åtnjuter.