indhold

- Hvad er Aktiekøbskraft?

- Option købekraft

- Option købekraft til Single-Leg købte optioner

- Option købekraft til debet Spreads

- Option købekraft til kredit Spreads

- Option købekraft til nøgne optioner

- konklusion

optioner er en type af derivat, hvilket betyder, at deres værdi er bundet til et andet underliggende aktiv.

som et derivat betyder det, at der er mange forskellige måder, en erhvervsdrivende kan drage fordel af enhver bevægelse (eller mangel deraf) i det underliggende aktiv.

i tilfælde af optioner kan dette variere fra indirekte indtægter såsom opkrævning af præmier til erhvervelse af aktiver, når man udøver en ret til at købe aktier.

sammen med de fleste mæglere, der tilbyder marginlån (evnen til at udnytte din position), kan det betyde, at en positions omkostninger i forhold til aktiveksponering kan være meget gearede.

da prisen på en underliggende option ændres, påvirker den din samlede porteføljekapital og kan hjælpe eller hindre, om du er i stand til at foretage fremtidige handler.

derfor er det vigtigt at forstå, hvad din købekraft er, så du er klar over din økonomiske stilling, og du kan strukturere og styre dine handler korrekt.

Hvad Er Aktiekøbskraft?

kort sagt er din købekraft det maksimale beløb (kapital), du har til rådighed, som du kan bruge til at handle med.

det er af denne grund, at købekraft undertiden kaldes overskydende egenkapital.

købekraft kan kompliceres af det faktum, at mange erhvervsdrivende bruger marginudlån, der påvirker dine købekraftberegninger.

som et resultat er det ofte ikke tilstrækkeligt at se på, hvor mange penge du har lagt på din mæglerkonto – du skal også være klar over, hvilken slags konto du bruger.

vi vil nu undersøge nogle af de vigtigste mæglerkonti og deres indflydelse på købekraft.

Bemærk, at ikke alle mæglerfirmaer er ens, så brug følgende som en generel vejledning, og sørg for at bekræfte detaljerne med dit valgte mæglerfirma.

få adgang til 5 Gratis Optionsbøger

ikke-marginkonto

disse konti bruger ingen margin eller gearing, så din købekraft er simpelthen lig med værdien af kontanter på din konto.

da alle dine handler er til kontantværdi, betyder det, at gevinster og tab er 1:1.

som et resultat af dette forhold kan du aldrig miste mere end det beløb, du har på kontoen.

sig for eksempel, at du ville købe 500 aktier i en aktie på $20.

hvis du skulle udføre denne handel, reduceres din købekraft med $10.000 (500 gange $20).

traditionelle kontantkonti er et eksempel på en ikke-margin konto.

individuel pensionskonto

en individuel pensionskonto (IRA) fungerer det samme som en ikke-marginkonto, så der bruges ingen margin eller gearing.

som et resultat, ligesom en ikke-margin-konto, er din købekraft lig med dine kontanter.

Margin aktiveret konto

en margin aktiveret konto betyder, at du kan anvende gearing til dine positioner.

i de fleste standardmarginaktiverede konti får handlende 2:1 gearing.

dette betyder, at du for hver $1 kontant på kontoen kan købe aktier til en værdi af $2, hvilket effektivt fordobler dit overskud, men også risikerer potentialet for at fordoble dine tab.

i forlængelse af det sidste eksempel, hvor vi købte 500 aktier af en $20-aktie, denne gang ville vores købekraft kun blive reduceret med $5.000 i stedet for $10.000, fordi vi ville bruge margin til at købe 2 aktier for hver $20.

sæt en anden måde, hvis du deponerede $3.000 på en margin aktiveret konto ved 2:1 gearing, ville du have en købekraft på $6.000.

Porteføljemarginaktiveret konto

denne konto har to vigtige forskelle i forhold til en standardmarginaktiveret konto.

den første forskel er mængden af gearing, hvor denne konto typisk har omkring en 6:1 gearing.

den anden nøgleforskel er, hvordan din købekraft beregnes.

på denne konto påvirkes din købekraft af det største forventede tab for dagen på tværs af alle dine positioner.

volatilitet vil også påvirke din købekraftberegning.

på grund af den involverede gearing er det mindste kapitalbeløb, du skal have for at opnå en porteføljemargin, omkring $125.000, men for nogle mæglere kan det være højere.

derudover skal nettolikviditet være mindst $100.000 til enhver tid.

dag handel konto

den endelige konto, vi vil udforske er en dag handel konto.

disse tildeles, når en erhvervsdrivende er blevet identificeret som en ‘mønsterdagshandler’.

en ‘mønsterdagshandler’ er en person, der har udført fire eller flere dages handler i løbet af fem arbejdsdage, mens han bruger en marginkonto.

disse adskiller sig lidt fra en almindelig marginkonto, idet de er forpligtet til at opretholde et minimum $25.000 kontant på kontoen, men bortset fra det fungerer de på samme måde som en almindelig marginkonto.

Option købekraft

afhængigt af typen af indstillinger, du bruger til at opbygge en position, kan den måde, deres købekraft beregnes på, ændre sig over tid.

hvis du indtaster en position med begrænset risiko, ændres din købekraft aldrig.

dette skyldes, at risikoniveauet altid er kendt og identificeres, når positionen først oprettes.

eksempler på begrænsede risikopositioner er at købe en put eller udføre en option spread.

hvis du indtaster en udækket position, kan din købekraft ændre sig, når prisen på understøttende faktorer ændres (f.eks. underliggende aktiekurs, præmier osv.).

så hvis du nogensinde går ind i en afdækket position, er det altid en god ide at aldrig bruge al din kontos købekraft.

ellers, hvis du handler vender mod dig for selv et øjeblik, din mæglerfirma kan tvinge dig ud af den position, når du måske har ønsket at holde på.

Optionskøbekraft til købte optioner med et ben

i modsætning til aktier kan optioner ikke købes på margin. For enkeltben, købt option den krævede købekraft er lig med omkostningerne ved optionen plus eventuelle provisioner og gebyrer.

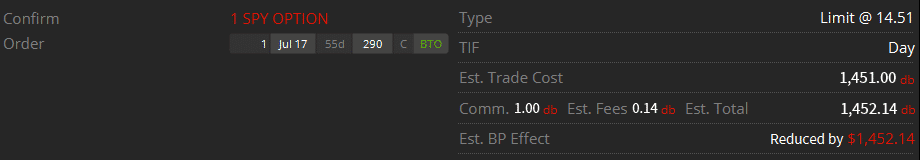

lad os se på et eksempel ved hjælp af en lang SPIONOPKALDSMULIGHED.

brug af Velsmagendeværker reduceres købekraften med det forventede beløb.

Option købekraft til debet Spreads

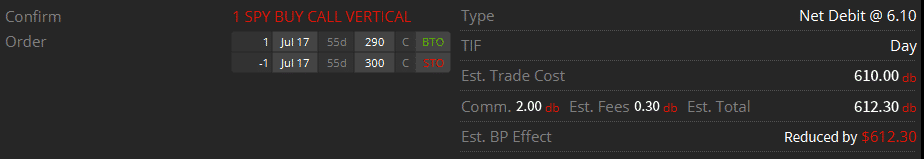

lad os tage et kig på debet spreads nu. I stedet for bare at købe 290-opkaldet, gør vi det til et tyreopkaldspredning ved at sælge 300-opkaldet.

som forventet er købekraftreduktionen på

Option købekraft til kredit Spreads

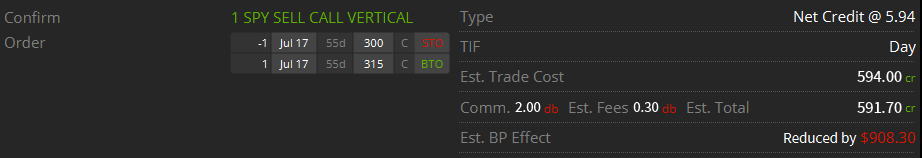

lad os tage et kig på kredit spreads og se om der er nogen anderledes i købekraftpåvirkningen.

når vi ser på en Spy bear call spread fra juli 300-315, kan vi se, at købekraftreduktionen fungerer på en lignende logik og reduceres med det maksimale mulige tab plus provisioner og gebyrer.

den maksimale los for denne handel ville være $1500 – $594 = $906, derfor reduceres købekraften med $906 plus $2.30 i provisioner og gebyrer.

Optionskøbekraft til nøgne optioner

indtil videre har vi set, at købekraften altid reduceres med det maksimale tabsbeløb, men hvad med nøgne muligheder, hvor tabspotentialet er ubegrænset?

først skal vi forstå begrebet bruttovedligeholdelsesmargen og nettomargin.

Bruttovedligeholdelsesmargen er det beløb, du skal opbevare på din mæglerkonto.

den krævede nettomargin er bruttovedligeholdelsesmargen minus den modtagne præmie.

standardberegningen for bruttomargin ved salg af nøgne optioner er som følger:

Bruttovedligeholdelsesmargen: (aktiekurs 20% – afstand OTM ) 100

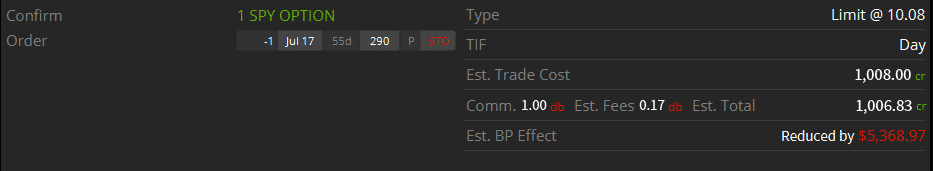

lad os arbejde gennem et andet eksempel sammen.

hvis vi skulle sælge denne naked SPY 290 put, ville beregningen være som følger:

295.44 (aktiekurs) 20% – 5.44 (afstand OTM) 100

det resulterer i $5,364.80 så tilføjer vi $1.17 i gebyrer for at komme til $5,365.97 hvilket er inden for $3 af, hvad

denne købekraft vil ændre sig over tid, efterhånden som handelen skrider frem på grund af nøglekomponenten i beregningen (aktiekurs 20%).

brug eksemplet ovenfor, hvis handlen begynder at gå imod os og spion falde ned til $292, her er hvad det nye marginkrav ville se ud:

292 20% – 2 = $5,640

det er en stigning på $271.03, så marginkravet bliver højere, da positionen bevæger sig mod dig og lavere, når det går din vej.

noget at huske på, når du handler nøgne muligheder!

beregningen fungerer nøjagtigt på samme måde, når du sælger opkald forresten.

heldigvis behøver vi aldrig rigtig at beregne dette, vi kan bare stole på, at vores mægler gør denne beregning for os, men i det mindste ved du nu, hvordan købekraft fungerer!

konklusion

Optionskøbekraft refererer til det maksimale kapitalbeløb, du har til rådighed for at handle med.

med mange konti, der har en form for gearing til rådighed, kan din købekraft øges ud over det faktiske beløb, du har deponeret hos din mægler.

ved handel med optioner er det vigtigt at overveje, om du går ind i positioner med begrænset risiko eller i udækkede positioner, da sidstnævnte betyder, at købekraft kan ændre sig over tid.

handel sikker!

Gav.

ansvarsfraskrivelse: ovenstående oplysninger er kun til uddannelsesmæssige formål og bør ikke behandles som investeringsrådgivning. Den præsenterede strategi ville ikke være egnet til investorer, der ikke er bekendt med børshandlede optioner. Alle læsere, der er interesseret i denne strategi, bør gøre deres egen forskning og søge råd hos en licenseret finansiel rådgiver.